11月9日,德意志银行信贷策略和主题研究主管里德(Jim Reid)说,美国股市通常会在中期选举后的12个月内上涨,但这次可能不会。

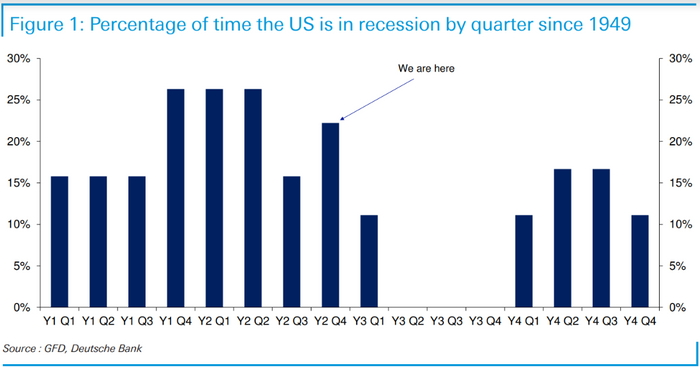

里德周三给出了一张图表,显示了自1949年以来,美国经济在四年总统周期中每个季度陷入衰退的时间占比。例如,他说,在过去的73年中,在新总统任期第一年的第一个季度,美国经济出现衰退的时间“略高于”15%。

里德说:“真正令人吃惊的是,在这段时间里,经济衰退并没有在选举周期的第三年才开始。”

与此同时,投资者担心,随着美联储迅速加息,以给经济降温并抑制高通胀,美国经济衰退可能正在逼近,可能是在明年。由于担心美联储大幅收紧货币政策,美国股市在2022年进入熊市。

里德表示:“鉴于美国股市通常在衰退中期触底,历史表明,总统周期的第三年,美国经济总是有其他年份没有过的明显表现。”中期选举通常是标准普尔500指数的积极催化剂,在过去19个中期周期的12个月里,股市总是走高。”

但他对这一次这种趋势是否可能继续表示怀疑,他说,拜登总统执政的第一年“见证了历史上规模最大的经济刺激计划的高潮,但现在已经没有子弹可打了。”

美国股市星期三开盘走低,周二中期选举后,国会控制权之争仍难分胜负。周三上午,选民对民主党的支持似乎粉碎了共和党希望出现强劲“红色浪潮”的希望。

根据FactSet的最新数据,道琼斯工业股票平均价格指数周三下午下跌1.7%,标准普尔500指数下跌1.8%,纳斯达克综合指数下跌2.3%。

里德在周三上午德意志银行的另一份研究报告中说:“目前很清楚的是,两党都没有在选举中‘大获全胜’,共和党人似乎仍有望在众议院获得多数席位,这一组合应该会让未来几年的任何新的财政刺激计划陷入僵局。”

他在图表上的笔记中写道,尽管中期选举对美国股市来说是典型的“积极催化剂”,但“我们最近也表示,我们认为市场明年将会走低,通常的中期选举模式最终不会重演。”

根据FactSet的最新数据,标普500指数今年迄今已下跌约21%。

标普500指数日线图