股指期货:市场成交额降至8000多亿元,外资净卖出20多亿元

【今日涨跌】四大期指涨跌互现。IH2212收盘价为2520.8,收跌1.32%;IF2212收盘价为3779.2,收跌0.95%;IC2212收盘价为6204.2,收跌0.27%;IM2212收盘价为6685,收涨0.31%。

【市场表现】今日市场延续偏弱表现,早盘低开后弱势震荡,午后略有反弹。两市成交额再下一台阶,降至8503.66亿元,北上资金净卖出20.46亿元。量能是观察市场情绪比较有效的指标,当下市场成交额接连下滑,一定程度上反映出短期政策带来的情绪利好出尽后,政策观测期资金观望情绪有所加大,市场磨底为主。

【基本面】受疫情扰动影响,国内10月消费增长转负,地产继续寻底,基建略有回调,加上外需回落使得出口转弱,经济整体表现不是非常乐观。优化防疫二十条表明政策已经在做疫情和经济的平衡了,近期全国新增确诊和无症状人数激增,石家庄深夜公告“自21日连续5天全员核酸筛查”,下午国家卫健委发布关于印发《新冠肺炎疫情防控核酸检测实施办法》等4个文件的通知,整体看下来,市场期待的防疫政策彻底改变仍需时间。近期这一次大规模的疫情爆发也在检验优化防疫政策的效果,短期还是观察期,在未看到经济景气度向好的情况下,股指更多是磨底,上行之路道阻且长。

观点及建议:短期市场面临一定回调压力,从市场风格来看,近期疫情干扰经济复苏进程,IM或将继续强于IH。

贵金属:美指冲破107,金银承压收跌

【今日行情】金银均收跌。AU2302收盘价为405.20,收跌0.56%;AG2212收盘价为4802,收跌0.97%。美元指数度冲破107,十年期美债收益率走强重回3.8%。短期两大持有成本存反弹预期。

【投资需求】在ETF持仓方面,11月18日全球最大黄金ETF—SPDR持仓减少1.73吨至904.62吨,全球最大白银ETF—SLV持仓保持不变为14735.74吨。

【基本面】短期,在零售销售数据、初请失业金人数等经济数据表现良好的情况下,几位联储官员公开讲话传递鹰派信号,限制短期美元指数走弱幅度,或使得金银进一步回调休整。中长期,美联储11月议息会议传递12月可能会放缓加息步伐,尽管强调加息终点可能会更高,但当下已接近美联储放缓加息的拐点,强压制已过,加上失业率和通胀数据的支持,金银底部基本明朗,后续更重要的是加息的终点以及利率峰值将持续的时间。所以,后续把握节奏要更重于趋势。

观点及建议:短期两大持有成本存有反弹预期,金银或出现一定的回调休整。中长期来看,维持前期底部明朗的观点不变。

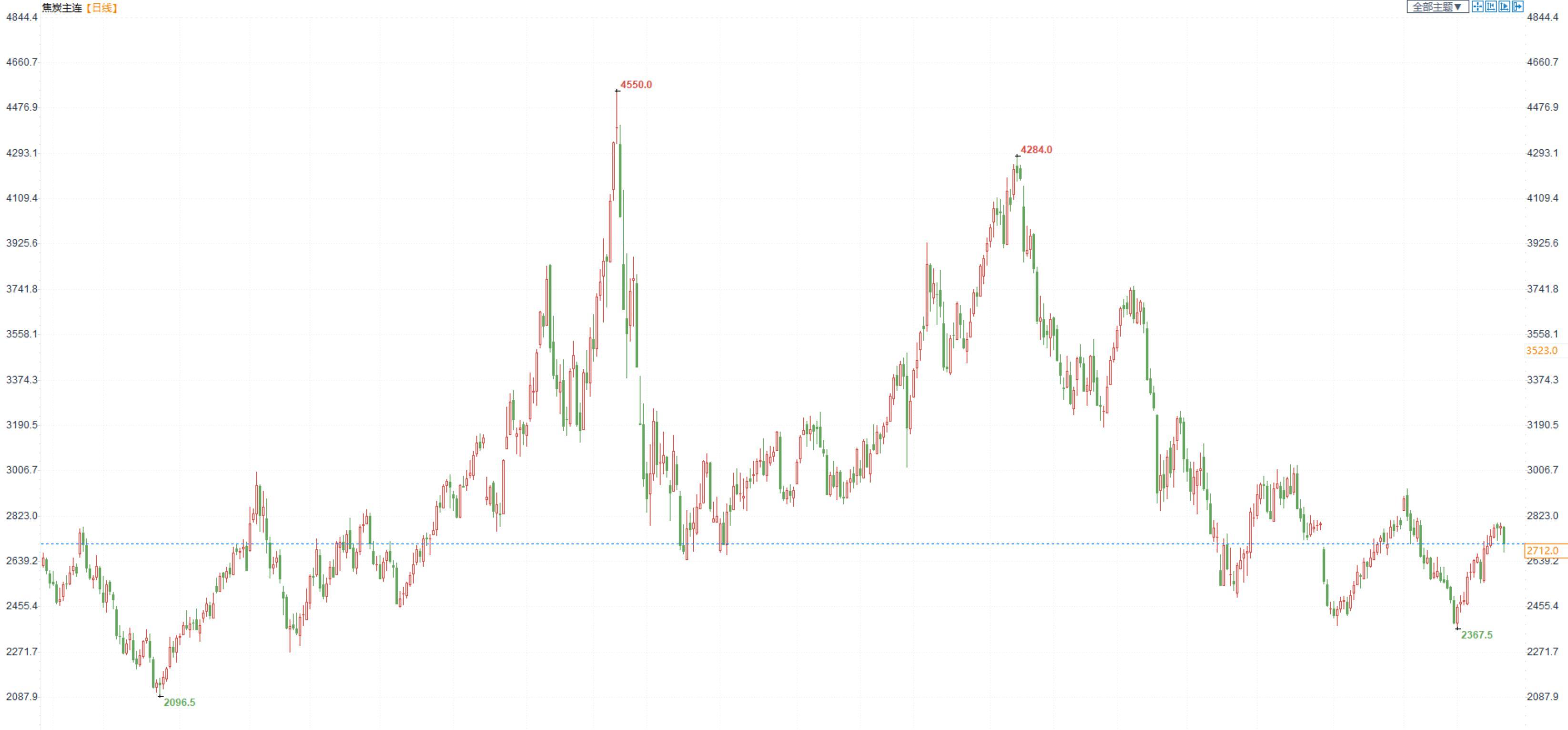

焦炭:大型焦企正式提涨第一轮,需求测试压力位

价格:今日01合约跌2.16%,收于2712,港口准一级焦炭仓单成本;河北某大型焦企正式提涨第一轮100元/吨。

供应端:原料煤价格快速反弹,再次挤压焦企利润,生产积极性一般

需求端:随着钢厂利润修复以及采购积极性回升,另外部分投机需求分流货源,焦炭市场企稳走强预期进一步增强,供应端除西北库存积压较多外,其余区域出货顺畅,厂内几无库存压力,下游钢厂方面部分钢厂到货受疫情以及部分焦企惜售到货稍显吃力,整体看焦炭供需基本面趋于好转,后期关注成材以及上下游企业的利润变动。

观点及建议:向上的宏观驱动反应告一段落后,再次面临了需求端的压力,但目前提涨刚刚开始,较为矛盾,观望为主。

螺纹钢:宏观情绪小幅回落,期现价格下调

价格:螺纹钢2301合约自开盘以来迅速下行,之后出现一定震荡反弹,收盘价3671元/吨,收跌1.18%。上海中天现货价3760元/吨,下调80元/吨。

供应端:上周,螺纹钢产量为290.67万吨,环比减少5.79万吨。螺纹钢供应继续缩减,但力度依旧较为温和。部分地区粗钢平控任务已经完成,预计今年粗钢平控和秋冬限产力度都偏小。利润亏损带来的主动限产力度仍为主要关注点。

需求端:表需连续第二周下滑,表观消费量为311.96万吨,环比减少10.68万吨。而最近建材成交依旧保持不温不火态势,周五日成交量15.51万吨。受季节影响,下游需求逐渐有转淡趋势。未来冬储力度与积极性将影响年末需求。

总结:之前螺纹钢受美国通胀不及预期、疫情放松、房地产政策重重利好消息影响,反弹力度较强,交易逻辑为宏观强预期。盘面在充分反映前期乐观预期后,最近美联储官员讲话频频传达鹰派观点,国内疫情蔓延加重让未来防疫预期有再度收紧的可能,宏观情绪回落。而螺纹钢需求随季节走弱,钢厂亏损恢复有限。

观点与建议:宏观强预期小幅转弱,弱现实情况仍在,短期螺纹钢情绪回落,震荡偏弱。

原油:供应短期有所缓解,原油震荡偏弱

期货市场,布油在87美元附近震荡整理,国内SC2301合约小跌近3%,收盘价600.2。

宏观方面:美国10月PPI升幅同比放缓至8%,环比上升0.2%,均低于市场预期。10月核心PPI同比放缓6.7%,环比降至0,也均低于市场预期。数据再次表明,美国通胀正在显著放缓,美联储可能已无必要继续大幅加息。美国上周初请失业金人数下降,这表明尽管科技行业裁员激增,引起经济衰退的担忧,但大范围裁员现象仍不多见,显示劳动力市场仍然紧张。

供应:由美国主导的对俄罗斯石油的限价将生效,欧盟也将从今年12月5日起暂停从俄罗斯购买大部分原油,从明年2月5日起,欧盟对俄罗斯石油产品的禁令生效。

需求:EIA数据显示美国汽油表需弱柴油表需强,原油油品出口仍在高位,总油品需求有韧性。国内疫情反弹,需求端受阻。

库存:截至11月11日,API原油库存下降584万桶,汽油库存上升169万桶,馏分油库存上升85万桶。截至11月11日,EIA原油库存下降540万桶,汽油上升220万桶,精炼油上升112万桶。

最新报告:欧佩克再度下调石油需求展望,为今年4月以来第五次下调。欧佩克预期,2022年全球石油需求将增加255万桶/日,较此前减少10万桶/日。2023年全球石油需求增长预测较此前下调10万桶/日至220万桶/日。

国际能源署(IEA)发布月度原油市场报告,将2022年石油需求增长预测上调18万桶/日至210万桶/日,并预计2023年全球石油需求增长将放缓4万桶/日至160万桶/日。IEA预计,2022年全球石油产量将增加460万桶/日至9990万桶/日,到2023年预计增加74万桶/日至1.007亿桶/日。

观点及建议: 目前原油的运行主逻辑依旧是需求端疲软,欧佩克最新月报下调2022年石油需求,IEA上调2022年需求增速。最新EIA库存数据显示原油库存下降,但需求端依旧疲软,随着地缘政治局势的缓解,原油短期预计维持震荡偏弱走势。

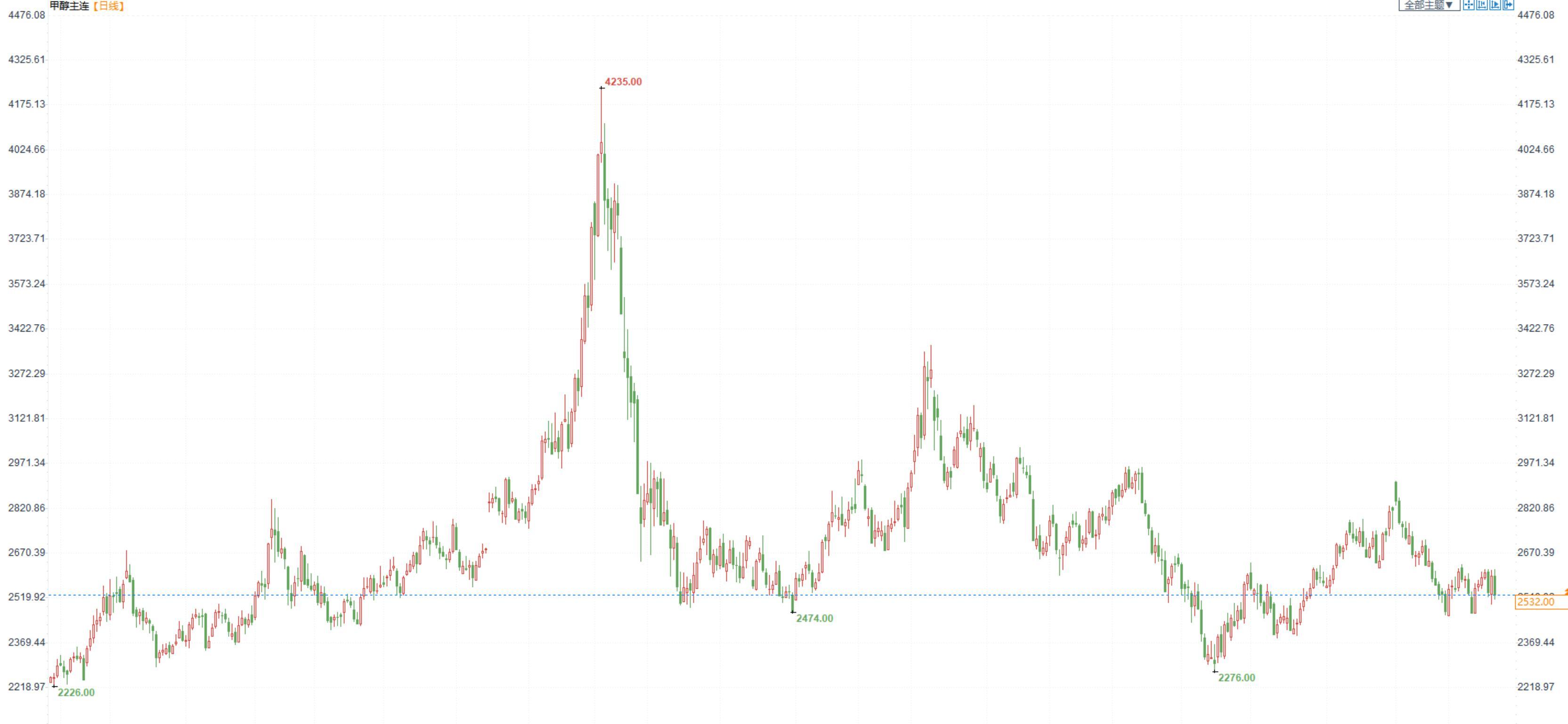

甲醇: 基本面偏空,甲醇短期震荡偏弱

期货市场,甲醇2301合约跌超2%,收盘价2532。

供应端:国内甲醇产量为150.73万吨,较上周增加0.25万吨,装置产能利用率为72.71%,环比+0.18%。海外装置逐渐恢复,港口压力较大,关注伊朗装置的动态。

需求端:国内甲醇制烯烃装置产能利用率较上周微幅走低。周内虽青海盐湖装置重启,但鲁西化工装置停车,其他装置均维持前期水平生产。传统需求表现没有亮点,拉动有限,维持前期水平。

库存:上周甲醇港口库存窄幅去库,周期内由于部分时间港口封航影响船货整体卸货进度。

宏观方面:国内加大对地产的支撑力度,加之疫情政策有所调整,对需求端有一定刺激。

观点及建议:目前甲醇主要受宏观和市场情绪的影响,短期关注需求端的动态,兴兴短期开工的可能性较低,短期甲醇预计维持震荡偏弱走势为主。

棕榈油:马币走强+需求担忧,棕油随外盘震荡运行

棕榈油2301合约日内跌0.15%,收盘7884元/吨;广州市场棕榈油7980元/吨。

最新动态:令吉走强打压棕榈油价格,且中国疫情反复,需求端出现担忧,无法提振市场。

供应:印尼库存降至历史正常水平,此前的高供应压力转化为供需相对平衡,印尼上调11月下半月毛棕榈油参考价格至826.58美元/吨,出口关税也相应提高至33美元/吨,由于参考价格高于800美元/吨,还将触发85美元/吨的出口费,levy政策重启,后续出口步伐或减缓;东南亚在拉尼娜气候下天气多雨,影响棕榈油采摘和运输,产量存在下降预期,棕榈油未来一段时间的供应存在担忧。但印尼未来或扩种棕榈树,棕油产量或增加,且马来方面表示明年劳工问题或得到缓解,远期棕榈油的供应有增加的可能。

需求:国际上印度需求小幅收窄,国内油脂消费缺乏进一步提振;同时棕油冬季易凝结,属于棕榈油的消费淡季;再加上疫情限制终端需求,下游消费同比稍弱,对市场提振不足。

其它影响:俄乌紧张局势下,或限制乌克兰葵花籽油运输,植物油作为替代品来说有需求支撑;黑海协议前景不明朗,扰动油脂油料市场。

总结:棕榈油持续向上动力不足,但支撑也较明显,维持震荡整理运行。

观点及建议:短期棕油维持震荡运行,震荡思路对待即可。

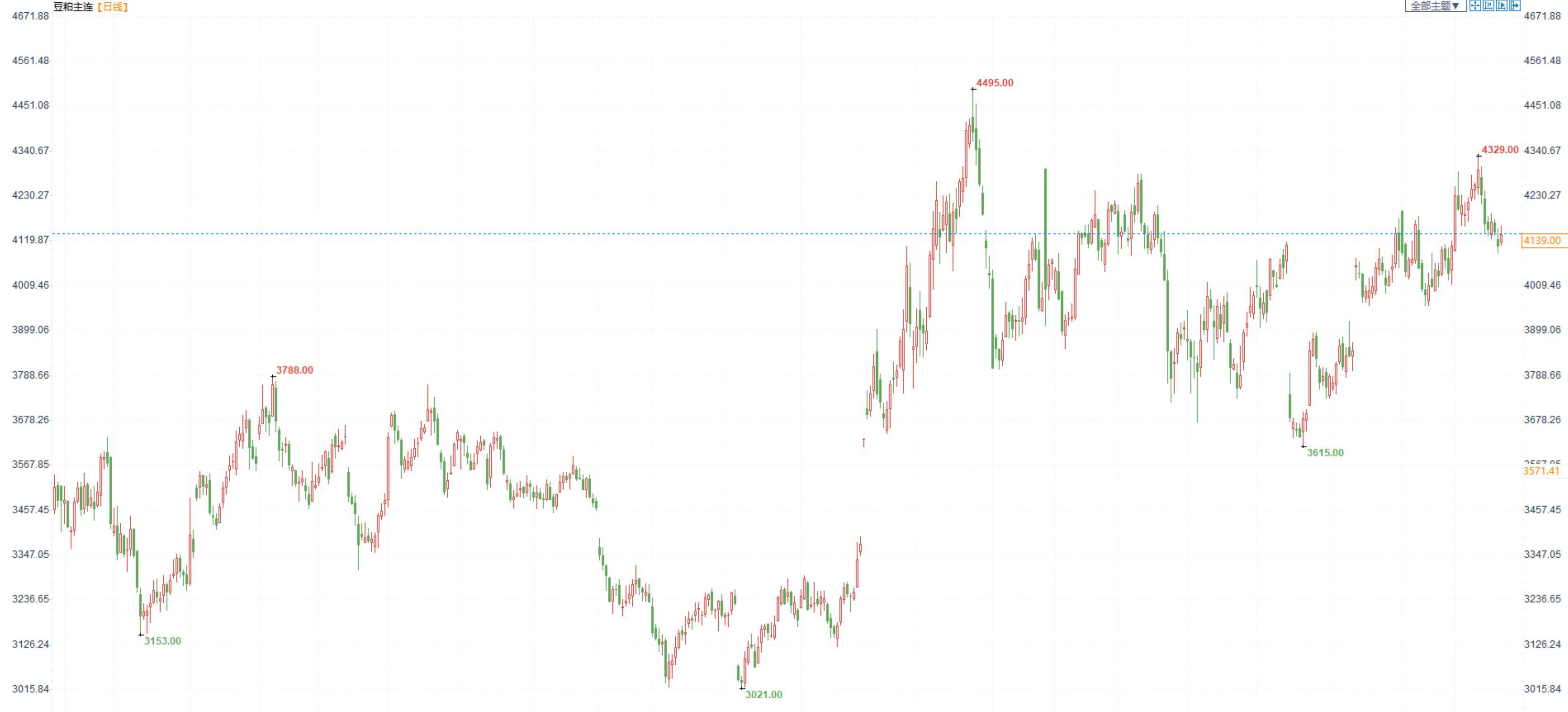

豆粕:近期南美天气仍不确定限制美豆下方空间,豆粕或延续缓慢震荡下行运行

豆粕2301合约日内涨0.41%,收盘价4139元/吨,现货张家港43%蛋白豆粕5050元/吨。

最新动态:上周全国港口大豆库存为424.6万吨,较上周增加71.02万吨,压榨开始后豆粕库存或缓慢回升。

产地供应端:南美大豆来看,巴西播种进度正常,阿根廷进度偏慢,但短期影响不大,预计12月后天气问题才会发酵,继续关注产区天气;目前来看天气影响有限,南美大豆大概率丰产,全球大豆供应依然有增加预期。美国密西西比河水位较低影响运输,对美豆有支撑,但随着降雨量增加,后续情况或逐渐改善,供应也将恢复。

国内供应:大豆近月到港依然有限,制约油厂开机,豆粕供应整体维持偏紧。不过11月下旬美豆到港增加,国内原料紧缺局面或改观,豆粕库存或迎来拐点。

需求端:冬季猪肉需求尚可,养殖利润较好,饲料需求保持正常,但留意年底大量生猪出栏对饲料需求的冲击。

其它因素:俄乌冲突下,黑海协议进展不明朗,易扰动油脂油料市场。

总结:供应端紧缺问题或逐渐改善,豆粕价格或随着成本的降低而逐渐下移。

观点及建议:目前豆粕供应紧缺情况将缓解,建议逢高看空为主。